一、被低估的电商蓝海:东南亚市场现状解读

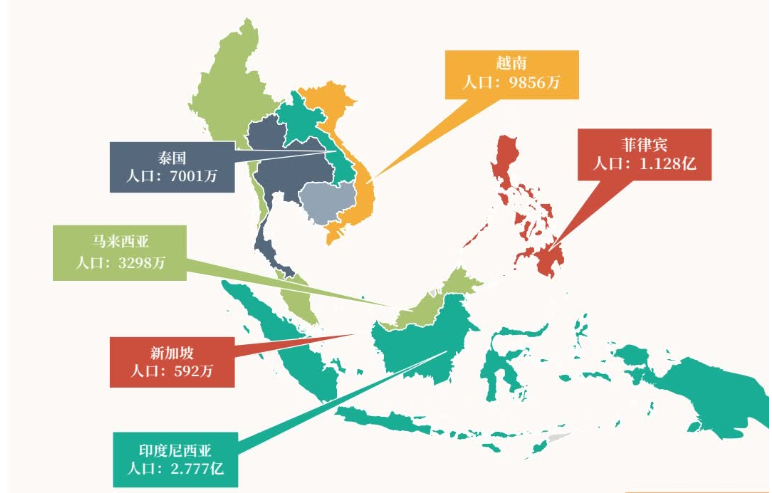

根据谷歌、淡马锡与贝恩公司联合发布的《2023东南亚数字经济报告》,马来西亚、泰国、越南等国的电商渗透率均低于6%,相较于中国超过30%的渗透率,这片拥有6.7亿人口的新兴市场正处在爆发前夜。TMO Group 2024年数据显示,东南亚地区年电商增速保持在22%以上,但线下渠道仍占据76%的零售市场份额,这种结构性差异为跨境企业创造了独特的市场机遇。

市场基本面解析

• 人口红利:东南亚30岁以下人口占比超50%,互联网用户突破4.6亿

• 消费升级:人均GDP突破4,600美元,印尼、菲律宾中产阶级年增长率达9%

• 基础设施:电子钱包使用率从2019年的18%跃升至2023年的56%

二、藏在低渗透率里的四大黄金机遇

差异化品类突围策略

GLG专家团调研显示,美妆个护、家居用品、母婴产品在Shopee平台的年增长率达38%,而3C电子品类因竞争激烈呈现增速放缓趋势。值得注意的是,印尼市场对清真认证产品的需求缺口达120亿美元。

社交电商的指数级增长

TikTok Shop越南站GMV在2024年Q4环比增长217%,直播带货转化率比传统电商高出3-5倍。Lazada联合创始人屈田指出:“东南亚消费者日均3.6小时社交媒体使用时长,正在重塑购物决策路径。”

线下渠道数字化转型

越南移动世界(Mobile World)通过O2O模式实现32%的线上增量,泰国中央集团(Central Group)的智能零售解决方案使其客单价提升28%。这种线上线下的融合趋势,为拥有供应链优势的中国企业提供了渠道创新的可能性。

B2B电商的隐秘赛道

根据大数跨境研究院报告,东南亚中小企业采购线上化率不足15%,但B2B电商平台GudangAda已实现年交易额45亿美元,预示着产业带商家在工业品、大宗商品领域的突破机会。

三、破局东南亚市场的三大关键策略

本土化运营的深度实践

成功案例:SHEIN在印尼建立本土设计团队后,斋月服饰销量增长320%;OPPO通过建立本地客服中心将复购率提升至41%。建议参考《TMO东南亚电商运营白皮书》建立包含宗教禁忌、色彩偏好、支付习惯的本地化数据库。

物流与支付的基建布局

极兔速递在东南亚的次日达覆盖率已达78%,建议优先布局马来西亚(海关清关效率TOP1)、规避菲律宾(物流成本占商品价值30%)。支付方面,印尼的OVO、马来西亚的Touch’n Go电子钱包覆盖率已超65%。

合规经营的系统性建设

需特别注意:越南的PSE产品认证、泰国的FDA注册、印尼的BPOM认证。德勤东南亚法律事务部建议企业预留15-20%的合规成本预算,建立包含税务(VAT注册)、数据(PDPA法案)、劳工的本土化合规体系。

四、2025年市场转折点预测

根据摩根士丹利预测模型,东南亚电商渗透率将在2025年突破10%临界点,带来约380亿美元的市场增量。建议关注:

• 印尼的FMCG快消品赛道(年复合增长率29%)

• 越南的工业品跨境采购需求(中国海关总署数据显示对越出口增长41%)

• 马来西亚的奢侈品电商市场(Lazada Luxury频道GMV年增120%)

3Win 数智化全托管在承接某知名电视品牌售前业务时,深度打磨销售流程,抓住“需求挖掘”“使用场景”“卖点推荐”“利益输出”关键节点,利用AI训练场,对客服销售能力开展专项培训,打造一批金牌销售客服,多年平均交付指标达成98%以上。